[뉴스AS] 31년 만에 금호家 떠나는 아시아나항공

원본 이미지입니다.

손가락을 이용하여 이미지를 확대해 보세요.

손가락을 이용하여 이미지를 확대해 보세요.

아시아나는 1988년 취항한 이래 31년간 고속 성장해 대한항공과 함께 국내 양대 항공사로 우뚝 섰다. 그러나 이 과정이 순탄하지는 않았다. 그리고 현 사정도 아주 좋다고 하기는 어렵다. 업계 관계자는 “금호아시아나그룹이 대우건설을 인수하면서 모든 게 잘못됐다”고 말했다.

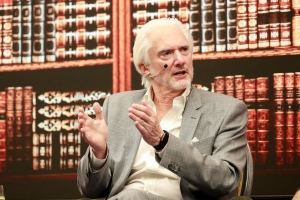

실제로 금호그룹이 대우건설, 대한통운을 인수하기 전까지 아시아나는 꽤 건실한 항공사였다. 아시아나의 2006년 부채비율은 300%, 이듬해 부채비율은 289%로 재무건전성이 양호했다. 그러나 박삼구 전 금호그룹 회장이 2006년 대우건설을, 2008년 대한통운을 각각 인수하면서 상황이 달라졌다. 박 전 회장은 대우건설 인수 비용으로 6조 4255억원, 대한통운 인수 비용으로 4조 1040억원을 썼다. 금호그룹은 단숨에 재계 서열 7위로 뛰어올랐다.

원본 이미지입니다.

손가락을 이용하여 이미지를 확대해 보세요.

손가락을 이용하여 이미지를 확대해 보세요.

사태가 악화하면서 박 전 회장은 지난 3월 아시아나와 금호산업 대표에서 물러났다. 4월 금호그룹이 채권단에 자구책을 냈지만, 거절당했다. 결국 7월 금호산업은 아시아나 매각 공고를 냈다. 지난달 본입찰에서는 현산과 미래에셋대우 컨소시엄과, 애경그룹과 스톤브릿지 컨소시엄 등이 참여했다. 당초 시장에서는 SK그룹, 한화그룹, GS그룹 등의 참전 가능성을 점쳤으나, 현실화되지는 않았다. 금호산업은 지난달 12일 현산 컨소시엄을 아시아나 매각 우선협상대상자로 선정했다. 현산은 매입 가격으로 약 2조 3000억원을 써내 막강한 자본력을 입증하면서 1조 5000억원대를 제시한 애경 등과의 경쟁에서 일찌감치 앞섰다.

현산과 금호산업은 오랜 진통 끝에 최근 아시아나 매각에 사실상 합의했다. 양측의 입장 차가 상당해 애초 SPA 기한으로 잡았던 지난 12일을 훌쩍 넘겼다. 협상 초반 양측은 금호가 보유한 아시아나 구주 6868만 8063주(31.05%) 가격을 놓고 이견을 보였던 것으로 알려졌다. 줄다리기 끝에 현산의 요구대로 3200억원대에서 정리했다. 그다음에는 우발채무 등으로 인한 손해배상 한도가 새로운 쟁점으로 떠올랐다. 앞서 현산 측은 기내식 사태의 과징금과 금호터미널 저가 매각 의혹 등의 향후 여파를 고려해 특별손해배상 한도를 10% 이상으로 명시해야 한다고 주장했지만 금호 측이 난색을 보여 난항을 겪었었다. 양측은 결국 구주 가격의 10%로 명시하는 것으로 합의한 것으로 알려졌다. 연내 매각이 무산되면 매각 주도권을 채권단에 넘겨줘야 하는 금호가 현산의 요구를 상당히 수용한 것으로 풀이된다. 양측은 27일을 전후해 SPA를 체결할 전망이다. 현산은 SPA를 마무리하고 내년 1월 아시아나 임시주주총회를 열어 이사진을 교체하고 유상증자할 것으로 보인다. 아울러 기업이미지(CI) 변경 등 ‘금호 색’을 빼고 ‘HDC 색’을 입히는 작업에도 박차를 가할 것이 유력하다. 현산에 안긴 아시아나는 해볼 만하다는 입장이다. 업계에서는 “올해 회계기준이 변경돼 아시아나 전체 항공기의 60%에 이르는 리스가 비용이 아닌 부채로 인식되면서 부채가 커졌다. 거기에 오너 리스크가 치명적이었다. 아시아나만 놓고 보면 썩 잘했다”면서 “현산이 전폭적으로 지원하면 빠른 속도로 경쟁력을 키우게 될 것”이라는 관측도 나온다.

현산이 인수를 마무리한다고 당장 아시아나가 업계 2위에서 1위로 뛰어오르는 것은 아니다. 그러나 업계에서는 현산의 막강한 자금력과 아시아나의 노하우 등 잠재력이 상당한 시너지 효과를 일으킬 수 있을 것으로 본다. 업계 1위인 대한항공의 올 상반기 누적 매출은 6조 2599억원, 영업익은 419억원이다. 같은 기간 아시아나는 매출 3조 4685억원에 1169억원의 영업손실을 봤다. 항공기는 대한항공이 169대, 아시아나가 86대를 각각 보유하고 있다.

아시아나는 정몽규 HDC그룹 회장의 대규모 지원 약속에 기대를 건다. 정 회장은 아시아나 인수 우선협상자로 선정된 지난달 12일 “이번 인수로 아시아나는 업계 최고 수준의 재무건전성을 확보하게 된다. 인수 후에는 신형 항공기와 서비스 분야에 지속적인 투자를 할 것이다. 초우량 항공사로서 경쟁력과 기업가치가 모두 높아질 것”이라고 밝힌 바 있다. 현산은 2조원이 넘는 돈을 아시아나 재무구조를 개선하고 기업을 정상화하는 데 쏟아부을 계획이다. 현재 1조 4000억원 수준인 아시아나 자본금은 단숨에 3조원 이상으로 늘어나 부채비율이 277%로 떨어질 전망이다. 아시아나의 부채비율이 내려가면 자금 조달이 원활해져 항공기를 새로 도입하고 노선을 확대하는 등의 공격적 사업이 가능해진다.

현산과 컨소시엄을 구성한 미래에셋이 항공기 리스 사업에 진출하기로 한 것도 아시아나에는 희소식이다. 업계에 따르면 미래에셋은 내년 1분기를 목표로 항공기 리스사 설립을 추진한다. 미래에셋이 리스사를 만들면 해외 리스사와 항공기 82대에 대한 리스 계약으로 연간 5500억원에 달하는 비용을 부담하는 아시아나와 자회사 에어부산, 에어서울은 상당한 비용 절감이 확실시된다.

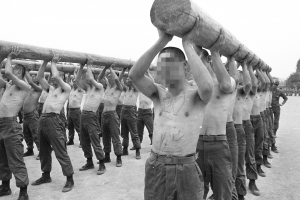

낙관만 하기에는 상황이 녹록하진 않다. 일본 불매운동으로 인한 일본 노선 여객 급감, 저비용항공사(LCC) 확대로 인한 경쟁 심화 등 사정이 나아질 기미가 보이지 않는 가운데 아시아나는 23일부터 희망퇴직을 받기로 했다. 대상자는 국내 일반, 영업, 공항서비스직 중 근속 만 15년 이상인 직원이다. 희망퇴직자에게는 기본급 등 24개월분의 퇴직 위로금과 학자금을 지원한다. 아시아나는 지난 5월에도 같은 조건으로 근속 15년 이상 직원의 희망퇴직을 받았다. 아시아나는 경영 정상화를 위한 자구 노력의 하나라는 입장이지만, 일각에서는 대규모 감원의 전주곡이 아니냐는 우려가 나온다. 정 회장은 앞서 아시아나 구조조정과 관련해 “현재까지는 생각해 보지 않았다”며 말을 아꼈다. 그럼에도 아시아나 내부적 불안감은 상당한 것으로 알려졌다. 일부 임원들은 올 연말 이후 대외 일정을 잡지 않는 등 최악의 경우를 대비해 극도로 신중한 행보를 하고 있다. 아시아나항공노동조합 쟁의대책위원회는 22일 긴급회의를 열고 고용승계와 권리 보장을 위한 전면 투쟁에 돌입할 것을 결의했다.

강신 기자 xin@seoul.co.kr

2019-12-23 16면

![미국 맛 가미한 보물 찾기…한국 맛과 다른 백수 아빠[OTT 언박싱]](https://img.seoul.co.kr/img/upload//2024/02/16/SSC_20240216012138_N.jpg)